福岡MPオフィスの松股です。

住宅ローンの件で当社に相談される人の中には「審査に通らなかった」「過去にこんなことがあったから審査が不安」という人がいます。

そのような人から審査対策と申込み事務サポートを引き受けた際、申し込む銀行に対して私がどのような説明をしているかについてお話しいたします。

審査に不安な点がある場合は申し込み時点での申告が重要

あなたがお金を貸す側の立場にいるとします。

ある人から「お金を貸していただけないか」と頼まれたとします。

しかし調べると、その人は過去にお金を借りていた分で返済を何度か延滞していたことが分かったとします。

さて、あなたはその人にお金を貸しますか?

自分のことに置き換えてみれば、お金を貸すことに躊躇するケースが多いのではないでしょうか。

住宅ローンの申し込みをすることも同様です。

審査をする側に「この人になら貸しても大丈夫だろう」と思ってもらえなければ審査に通りません。

そして過去に延滞があったという事実は「貸していただけませんか(=申し込み)」の時点で黙っていて後からの調査で分かった場合、審査をする側の印象が悪くなっても仕方ないでしょう。

しかし申し込み時点でそれを申告することによって、事情を理解してもらえたら「今はこの人に貸しても大丈夫だろう」との判断から審査に通ることがあるのです。

事前に申告する場合は説明の仕方も重要

事前に申告と言っても、ただ単に「過去にこんなことがありました」だけでは審査をする側の理解を得ることは出来ません。

申告時のポイントとして

・なぜそのような状況になってしまったのか?

・現在の家計の状況はどうなのか

・返済を延滞しないよう考えていること

これらの説明が重要だと言えます。

私が申し込みの事務サポートをする際、申告が必要な場合は口頭ではなく文書にして銀行担当者に説明をすることがよくあります。

口頭で説明しても、それが銀行担当者から保証会社にうまく伝わらないと意味がないからです。

説明文書を作成する場合、私がモットーとしているのは「簡潔に短く」「分かりやすく」「事情を理解してもらえるように」の3つです。

次は事例をもとに、審査通過に近づくポイントを説明していきます。

説明文書の作成事例

それぞれの番号順に説明します。

①

この案件を申し込んだ銀行は、3社の保証会社を利用しています。

そのうちこの事例で審査に通る見込みがあるのは1社だけだったので、その保証会社のみで審査を依頼しました。

そうすることによって、審査結果を早めに出すことにつながり、通らなかった時は時間を置けば他の2社でも申し込めるからです。

保証会社での審査結果が「否決(通らない)」で出てしまうと、時間を置いても同じ保証会社での審査再チャレンジはとても困難です。

現時点で審査に出しても通らないことが分かっている保証会社には、出さないことが重要です。

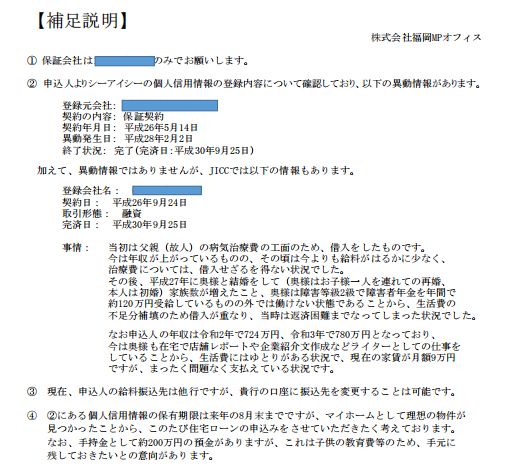

②

この事例では申込人の個人信用情報に問題点があったため、その事情を書いています。

「なぜ消費者金融から借りたのか」「なぜ延滞が生じてしまったのか」「現在の家計はどうなのか」について記述し、審査には通常なら年収が分かる書類は前年分だけでよいのですが、あえて最近2年分の源泉徴収票を提出して、今の収入の安定性を示しました。

③

給料の振込先を住宅ローンを取り組む銀行の口座に指定することは、審査において有効です。

住宅ローンの毎月返済日を給料支給日の直後にすることで、延滞を防ぐことにつながるからです。

④

「個人信用情報の悪いデータがあと1年ほどで消えるのになぜ今申し込むのか」と「現在の預貯金資産」について書いています。

審査をする側からみれば「データが消えてから申し込めばいいのに」と思われるかもしれません。

しかし不動産物件の多くは「唯一無二の1点もの」です。

本当に買いたい物件が見つかったので、今申し込みたいという意思表示が必要な場合があるのです。

また預貯金資産を示すことは、今の家計が安定していることを示すことになり、審査が有利になる場合があります。

まとめ

この事例で申し込んだ銀行は、福岡県内の地方銀行です。

近年は事前審査の段階からAIを導入している銀行が増えていますが、地方銀行及び保証会社の審査ではスコアリングはあるものの、今も人間による審査をしています。

この事例がAI審査だったら、ほぼ通らないのではないでしょうか。

ただし人間による審査とはいえ、審査を通すためには事情を説明して理解していただくことが重要だと言えるでしょう。

株式会社福岡MPオフィス

株式会社福岡MPオフィス